Daniel Lacalle 10/09/2011

Septiembre no ha comenzado bien. Al cierre de este artículo, el Eurostoxx caía casi un 6.4% en el mes, y el S&P 500 caía un 2.7%, a pesar de las palabras de Trichet, el nuevo plan de Obama (ya van tres) y la promesa de Bernanke de utilizar las herramientas a su disposición sin desvelarlas. Como en el cuento del Traje Nuevo del Emperador, éste está desnudo, anunciando un paquete de $447.000 millones para crear empleo, dado el “éxito” clamoroso que ha tenido el paquete de $1 billón anterior.

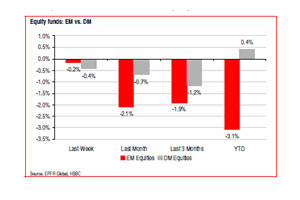

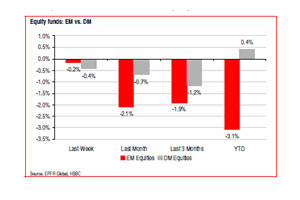

Las bolsas, desde 1929, han tenido una caída media del 1.9% cada septiembre, según Bloomberg. ¿Por qué?. En septiembre se revisa el resultado de las carteras de cada gestor y se reorganizan las inversiones en los grandes fondos institucionales hacia renta variable, fija o materias primas. Y septiembre es el mes de los reembolsos, cuando los inversores sacan su dinero de las estrategias que no les interesan más. Unos $10.000 millones estimados este mes retirado de renta variable.

Las bolsas, desde 1929, han tenido una caída media del 1.9% cada septiembre, según Bloomberg. ¿Por qué?. En septiembre se revisa el resultado de las carteras de cada gestor y se reorganizan las inversiones en los grandes fondos institucionales hacia renta variable, fija o materias primas. Y septiembre es el mes de los reembolsos, cuando los inversores sacan su dinero de las estrategias que no les interesan más. Unos $10.000 millones estimados este mes retirado de renta variable.

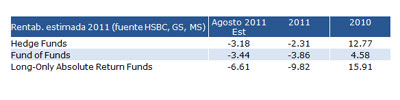

Cuando yo trabajaba en Citadel (Chicago-NY-Londres), uno de los mayores 'hedge funds' del mundo, la revisión de carteras se hacía trimestralmente. Y cada año, por estas fechas, la industria de Hedge Funds pone a un 30% de los gestores en la calle. Este es ya mi séptimo septiembre en la trinchera.

Un buen amigo, gestor en un gran fondo de Largo Plazo (Long Only) me comentaba que la frase de la semana en su fondo era “lo siento, pero hay que venderlo todo, ahora, a cualquier precio”. Y en parte, ese ha sido el flujo de fondos toda la semana. Según Morgan Stanley, grandes fondos de pensiones vendiendo y Hedge Funds cerrando carteras. Es el principio de lo que en el mercado se llama el “capitulation trade” (la venta por rendición). Pero este año aun no hemos visto esa venta completada, porque queda muchísima exposición a bolsa “escondida” en cestas de índices (ETFs).

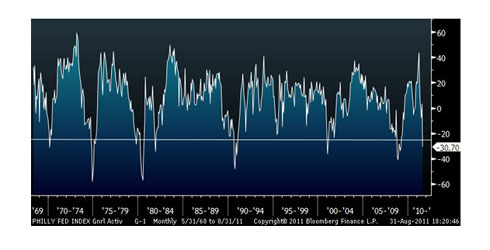

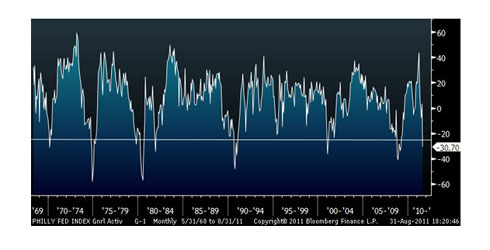

¿Por qué caen las bolsas y los inversores venden tras un agosto negro? ¿Es que no hay valor? Incertidumbre, me dicen. No veo la incertidumbre. Veo la certeza. Todos los indicadores, incluido el infalible Philadelphia Fed Outlook, indican recesión. Este índice, cada vez que ha caído por debajo de 25, nos ha anticipado todas y cada una de las recesiones desde 1965.

Pero ni el mercado, ni mucho menos los analistas que recomiendan los valores, descuentan una recesión, sino un ligero cambio de ciclo económico. En el S&P 500 todos los valores tienen recomendación media de “Comprar”.En el Ibex 35, casi el 100% de los valores tienen recomendación media de “Fuerte Compra” o “Compra”. En algunos casos, a pesar de ver recortes de PIB constantes, caídas de las acciones del 20-25% y revisiones de estimaciones a la baja de más del 20-30%, muchos analistas mantienen sus recomendaciones, y lo que es más alarmante, sus precios objetivo. Honrosas excepciones hay, como siempre.

¿Está la Bolsa Barata?

Leo muchos informes hablando de lo barata que está la bolsa, por su alta rentabilidad por dividendo, un PER (precio comparado con beneficio estimado por acción) bajo y, la frase que más me gusta, “la mayoría de los ingresos vienen del extranjero”.

-Mientras el PER (precio/beneficio estimado) puede parecer barato, sigue siendo un 42% superior al nivel al que cotizaba en la ultima recesión, porque aun se descuenta un crecimiento anual de beneficios del 10% 2012-2015 a pesar de que los bancos hayan bajado las estimaciones de PIB futuro ocho veces desde Enero de 2011.

-La expectativa de crecimiento de resultados a medio plazo es negativa en 6 de los diez sectores del Ibex. En el Eurostoxx es escandaloso, con estimaciones de +15% para 2012 mientras el PIB se revisa a la baja un 20%. Los valores que lo hicieron peor en 2000-2002 y 2008-2009 lo hicieron fundamentalmente por revisiones negativas de estimaciones de beneficio, no por cuestiones “macro”. Cuidado con pensar que lo peor está ya descontado, porque la gran mayoría de estas empresas que lo han hecho peor que los índices no han reducido su deuda, y si las estimaciones de beneficios de 2013 están mal, la refinanciación de esa deuda será un calvario como el de 2009.

Según me dicen los analistas, “el Ibex descuenta ya una caída del 11% de beneficio por acción”. Dado el éxito que han tenido en el pasado en identificar qué está descontado y qué no, mejor lo olvidamos. Porque el día que se les ocurra por fin despertarse y revisar sus estimaciones que continúan siendo, atención, de +12% 2012, +11% 2013, el desplome de esas acciones “tan descontadas” va a ser de órdago. Y solo entonces será cuando haya que comprar como locos.

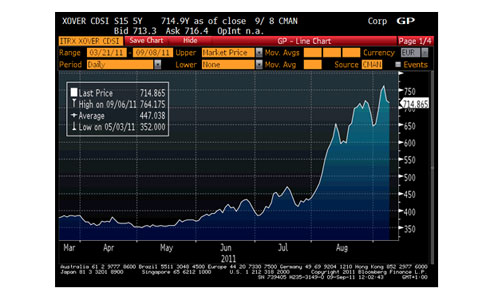

-La rentabilidad por dividendo es un indicador engañoso. Primero porque muchos de esos dividendos son calculados como porcentaje del beneficio neto. Es decir, que si este último está inflado, también lo está el dividendo. Segundo, porque si la rentabilidad del bono a cinco años español es del 4.5%, la rentabilidad por dividendo media del Ibex, 5.6% no es suficiente para compensar el riesgo de mercado. Apostar a dividendo en un entorno inflacionista si la generación de caja libre no cubre la cantidad distribuida es peligroso, porque la prima de riesgo sube.

-Hay que ser cautelosos con la exposición a mercados emergentes si no ha funcionado en cinco años. La excusa de que un porcentaje alto de los beneficios provienen de mercados en crecimiento no suele funcionar, primero porque esos beneficios han sido adquiridos, muchos a precio de oro, y segundo porque beneficios en mercados emergentes también tienen coste de capital y riesgo de mercado emergente. Por ejemplo, todo el crecimiento exterior de Inditex es orgánico, mientras que el de los bancos o telecos es comprado. Eso afecta, sea una estrategia adecuada o no, a los múltiplos a los que cotiza el valor.

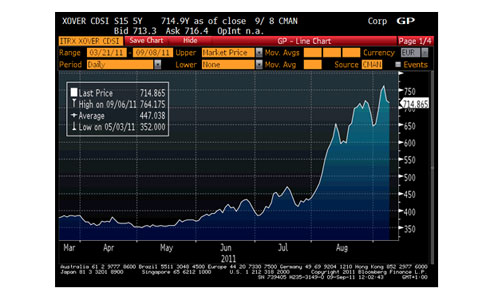

-Sigan el mercado de deuda. Les dejo el último gráfico, que indica el riesgo de impago en los próximos cinco años de las empresas europeas pequeñas y medianas, porque valores baratos pero muy endeudados sufren si se da otro invierno negro de crédito.

Apuesten por valores con buena combinación de crecimiento, endeudamiento bajo, control de costes, amplia caja libre y Retorno sobre el Capital Empleado (ROCE) alto en la parte baja del ciclo. Pero, en mi humilde opinión, no busquen valores sólo porque lo han hecho relativamente peor.

Finalmente, cuando escuchen a analistas recomendar valores, recuerden la prueba del algodón. Las tres frases de oro para identificar un valor a evitar que siempre les comento: 1) “Es una buena empresa” tras cercenar estimaciones, 2) “los fundamentales no han cambiado” mientras la prima de riesgo sube y 3) “tiene buena rentabilidad por dividendo” cuando el bono soberano se dispara de 3 a 4 .5%.

No hay comentarios:

Publicar un comentario